Autónomo vs Sociedad Limitada en 2025: ¿Cuándo Conviene Cambiar Realmente?

Si estás facturando más de lo que esperabas cuando empezaste o simplemente te preguntas si ha llegado el momento de constituir una Sociedad Limitada, este artículo es para ti. Vamos a analizar en profundidad cuándo compensa dar el salto del régimen de autónomos a una SL, con números reales de 2025 y una calculadora práctica para que tomes la mejor decisión.

La Gran Pregunta: ¿Autónomo o Sociedad Limitada?

Esta es una de las decisiones más importantes que tomarás como emprendedor, y la respuesta no es la misma para todos. Depende de tu facturación, tu patrimonio personal, tus planes de crecimiento y, por supuesto, de la fiscalidad.

Lo primero que debes saber: no estás casado con tu forma jurídica. Muchos emprendedores comienzan como autónomos y, cuando su negocio crece, constituyen una SL. Es un proceso completamente normal y recomendable.

Diferencias Clave entre Autónomo y Sociedad Limitada en 2025

1. Responsabilidad: Tu Patrimonio en Juego

Como Autónomo:

- Respondes con todo tu patrimonio personal ante deudas del negocio

- Esto incluye tu vivienda, coche, cuentas bancarias y cualquier bien presente o futuro

- Existe la figura del Emprendedor de Responsabilidad Limitada (ERL) que protege solo tu vivienda habitual, pero el resto de tu patrimonio sigue en riesgo

Como Sociedad Limitada:

- Tu responsabilidad se limita al capital aportado a la sociedad

- Tu patrimonio personal está protegido (salvo casos de fraude, avales personales o negligencia grave)

- La sociedad responde con sus propios activos, no con los tuyos

Veredicto: Si tu actividad tiene riesgo financiero, manejas inversiones importantes o trabajas con proveedores que exigen garantías, la SL te da tranquilidad. Si es una actividad de servicios con bajo riesgo, el autónomo puede ser suficiente.

2. Fiscalidad: El Factor Decisivo

Aquí es donde los números hablan claro. Vamos a ver la realidad fiscal de 2025:

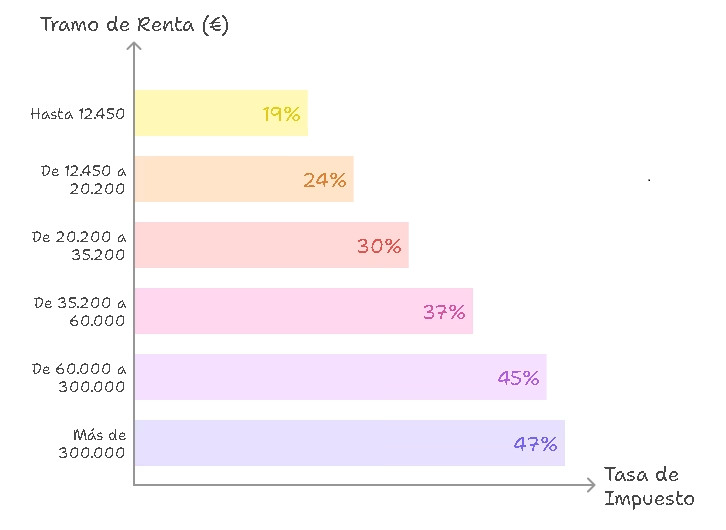

Como Autónomo: IRPF (Impuesto sobre la Renta de Personas Físicas)

El IRPF es un impuesto progresivo, lo que significa que pagas más a medida que ganas más:

Supongamos que ganas 70.000 euros al año. Tu renta se reparte así:

- Primeros 12.450 euros: Al 19%, pagas 2.365,50 euros.

- De 12.450 a 20.200 euros (7.750 euros): Al 24%, son 1.860 euros.

- De 20.200 a 35.200 euros (15.000 euros): Al 30%, pagas 4.500 euros.

- De 35.200 a 60.000 euros (24.800 euros): Al 37%, son 9.176 euros.

- De 60.000 a 70.000 euros (10.000 euros): Al 45%, pagas 4.500 euros.

Total: Hacienda se queda con 22.401,50 euros, aproximadamente un 32% de tu renta.

Importante: Estos son los tramos estatales. Cada comunidad autónoma añade su propio tipo, por lo que el tipo efectivo puede variar.

Como Sociedad Limitada: Impuesto de Sociedades

El Impuesto de Sociedades tiene tipos fijos que dependen del tamaño de tu empresa:

Para empresas como norma general:

- 25% (tipo general)

Para empresas de nueva creación:

- 15% durante los dos primeros años con beneficios

El Punto de Equilibrio Fiscal: ¿Cuándo Interesa la SL?

Aquí está la clave: cuando tus beneficios netos anuales superan aproximadamente los 40.000-50.000 euros, constituir una SL empieza a tener ventajas fiscales importantes.

Ejemplo práctico:

Imaginemos que tienes unos beneficios netos de 60.000 € anuales.

Como autónomo:

- Tributarás en IRPF con tipos progresivos

- Aproximadamente pagarás entre 18.000-22.000 € dependiendo de tu comunidad autónoma y deducciones

Como SL:

- Tributrás por impueso de sociedades

- Dependiendo del tipo pagarás unos 15.000€

Ahorro fiscal potencial: entre 5.300-9.300 € anuales

Y esto mejorará en 2026 y 2027 con la reducción progresiva de tipos.

3. Cuota de Autónomos vs Cotización en Sociedad

Sistema de Cotización 2025 para Autónomos

Desde 2023, los autónomos cotizan según sus ingresos reales en 15 tramos:

| Ingresos Netos Mensuales | Cuota Mensual Mínima 2025 |

|---|---|

| Menos de 670 € | 200 € |

| 670 € – 900 € | 225 € |

| 900 € – 1.166,70 € | 260 € |

| 1.166,70 € – 1.300 € | 275 € |

| 1.300 € – 1.500 € | 291 € |

| 1.500 € – 1.700 € | 310 € |

| 1.700 € – 1.850 € | 350 € |

| 1.850 € – 2.030 € | 370 € |

| 2.030 € – 2.330 € | 390 € |

| 2.330 € – 2.760 € | 415 € |

| 2.760 € – 3.190 € | 440 € |

| 3.190 € – 3.620 € | 465 € |

| 3.620 € – 4.050 € | 490 € |

| 4.050 € – 6.000 € | 530 € |

| Más de 6.000 € | 590 € |

Tarifa plana para nuevos autónomos: 80 € mensuales durante los primeros 12 meses (ampliable a 24 meses si cumples requisitos).

Como Autónomo Societario (administrador de tu SL)

Si te constituyes en SL y te das de alta como autónomo societario, seguirás pagando cuota de autónomo. La ventaja es que puedes:

- Beneficiarte de la tarifa plana si es tu primer alta

- Ajustar tu sueldo como administrador para optimizar tu fiscalidad personal

4. Gestión y Costes Administrativos

Como Autónomo:

Ventajas:

- Alta rápida y gratuita (modelo 036/037)

- Sin capital mínimo necesario

- Contabilidad simplificada (libros de ingresos, gastos y bienes de inversión)

- Menos obligaciones formales

Costes de gestoría: a partir de 60€/mes para llevar la contabilidad básica

Como Sociedad Limitada:

Proceso de constitución:

- Notario y registro mercantil: 300-600 €

- Capital social mínimo: desde 1 € (aunque recomendable 3.000 €)

- Tiempo: 1-2 semanas

Obligaciones:

- Contabilidad oficial con libros obligatorios

- Cuentas anuales y depósito en Registro Mercantil

- Libro de actas, libro de socios

- Declaraciones trimestrales y anuales más complejas

Costes de gestoría: a partir de 200 €/mes + facturas de cuentas anuales y presentación de libros.

5. Imagen Profesional y Financiación

Sociedad Limitada proporciona:

- Mayor credibilidad ante grandes clientes y administraciones públicas

- Facilita contratos con empresas que prefieren trabajar con sociedades

- Mejor acceso a financiación bancaria

- Más sencillo atraer socios inversores

- Facilita la venta futura del negocio

¿Cuándo Conviene Realmente Constituir una SL?

✅ Te conviene una SL si:

- Tus beneficios netos superan los 40.000-50.000 € anuales → El ahorro fiscal compensa los mayores costes de gestión

- Tu actividad implica riesgo financiero significativo → Proteges tu patrimonio personal

- Trabajas con grandes empresas o administraciones → La imagen corporativa importa

- Quieres reinvertir beneficios en el negocio → La SL permite retener beneficios sin tributación personal inmediata

- Planeas incorporar socios o buscar inversión → La estructura societaria facilita estos movimientos

- Tu sector requiere proyectar solidez → Construcción, tecnología, consultoría estratégica

- Quieres optimizar tu jubilación → Puedes combinar salario de administrador + dividendos

❌ Es mejor seguir como autónomo si:

- Tus beneficios están por debajo de 40.000 € anuales → El ahorro fiscal no compensa los costes adicionales

- Acabas de empezar → Aprovecha la tarifa plana de 80 € y simplicidad administrativa

- Tu actividad es de bajo riesgo → Servicios profesionales sin grandes inversiones

- Valoras la simplicidad → Menos papeles, menos obligaciones

- Tus ingresos son irregulares → La flexibilidad del sistema de autónomos por tramos te beneficia

Caso Práctico Real: Laura, Diseñadora Gráfica

Situación inicial (2023):

- Autónoma individual

- Facturación anual: 35.000 €

- Beneficio neto: 28.000 €

- Cuota autónomo: 294 €/mes (sistema antiguo)

- IRPF pagado: ~6.500 €

Situación actual (2025):

- Facturación anual: 85.000 €

- Beneficio neto: 65.000 €

- Trabaja con grandes agencias que prefieren facturar a sociedades

Análisis como autónoma en 2025:

- Cuota autónomos (tramo alto): 530 €/mes = 6.360 €/año

- IRPF estimado sobre 65.000 €: ~20.000 €

- Gestoría: 60 €/mes = 720 €/año

- Coste fiscal total: ~27.080 €

Análisis como SL en 2025:

- Impuesto Sociedades (micropyme): ~13.700 €

- Cuota autónomo societario: 530 €/mes = 6.360 €/año

- Gestoría + cierre contable: 1.800 €/año + 500 € = 2.300 €/año

- Coste fiscal y gestión: ~22.360 €

Ahorro anual: 4.720 €

Decisión: Laura constituyó una SL en marzo de 2025. Además del ahorro fiscal, consiguió dos contratos importantes con agencias que solo trabajaban con sociedades.

Errores Comunes que Debes Evitar

❌ Error 1: Constituir una SL demasiado pronto

Si tus beneficios son bajos, los costes de gestión pueden superar el ahorro fiscal. No hay prisa.

❌ Error 2: No considerar la protección patrimonial

Si tienes una hipoteca, ahorros importantes o activos que proteger, la SL tiene sentido incluso con beneficios moderados.

❌ Error 3: Pensar que una SL es «para empresas grandes»

Las microempresas se benefician enormemente de la SL. No es cuestión de tamaño, sino de estrategia.

❌ Error 4: No planificar la extracción de beneficios

En una SL, los beneficios pertenecen a la sociedad. Para llevártelos, puedes:

- Pagarte un salario (tributa en IRPF)

- Distribuir dividendos (retención del 19%)

- Combinar ambos de forma óptima

❌ Error 5: No asesorarte correctamente

Cada situación es única. La diferencia entre elegir bien o mal puede ser de varios miles de euros al año.

El Proceso de Cambio: ¿Cómo Pasar de Autónomo a SL?

Paso 1: Constitución de la SL

- Solicitar certificación negativa de denominación social

- Abrir cuenta bancaria y depositar el capital

- Escritura pública ante notario

- Inscripción en el Registro Mercantil

- Obtener CIF provisional y definitivo

Tiempo: 1-2 semanas | Coste: 300-600 €

Paso 2: Alta en Hacienda y Seguridad Social

- Modelo 036 de la sociedad

- Alta en el IAE

- Alta en el censo de empresarios

- Alta como autónomo societario (si eres administrador)

Paso 3: Traspaso de Actividad

Tienes dos opciones:

Opción A: Facturación paralela

- Mantén el alta de autónomo temporalmente

- Comienza a facturar con la SL para nuevos clientes

- Termina contratos antiguos como autónomo

- Date de baja cuando hayas migrado todo

Opción B: Traspaso directo

- Notifica a clientes del cambio de forma jurídica

- Actualiza contratos y documentación

- Date de baja como autónomo el mismo mes del alta de la SL

Paso 4: Cierre Fiscal como Autónomo

- Declara el cese de actividad

- Regulariza tu situación en IRPF

- Gestiona la devolución de cuotas si procede

Calculadora Rápida: ¿Te Conviene la SL?

Responde estas preguntas:

- ¿Tus beneficios netos anuales superan los 45.000 €?

- ¿Tu actividad tiene riesgo financiero (inversiones, stock, maquinaria cara)?

- ¿Trabajas o quieres trabajar con grandes empresas?

- ¿Planeas crecer y contratar personal?

- ¿Quieres reinvertir beneficios en lugar de retirarlos todos?

Resultados:

- 4-5 síes: Una SL es muy recomendable. El ahorro fiscal y la protección patrimonial te compensarán.

- 2-3 síes: Estás en zona de transición. Haz números con tu asesor para ver el ahorro específico.

- 0-1 síes: Mantente como autónomo por ahora. Reevalúa cuando tu facturación crezca.

Preguntas Frecuentes (FAQ)

¿Puedo volver a ser autónomo si la SL no me funciona?

Sí, pero ten en cuenta que liquidar una SL tiene costes (notario, gestoría) y tiempo. No es algo que se haga a la ligera.

¿Puedo ser autónomo Y tener una SL al mismo tiempo?

Sí, muchos profesionales lo hacen. Por ejemplo, puedes tener una actividad como autónomo y otra distinta en SL, o trabajar para tu propia SL como autónomo societario.

¿Los autónomos colaboradores pueden estar en una SL?

Los familiares pueden estar como autónomos colaboradores si eres autónomo, o como trabajadores contratados si tienes SL.

¿Qué pasa con mis clientes actuales si cambio a SL?

Debes notificarles el cambio y actualizar los datos de facturación. La mayoría lo hace de forma sencilla, especialmente si ya tienes relación comercial establecida.

¿Y si empiezo directamente con SL?

Puedes, pero perderías la ventaja de la tarifa plana de autónomos (80 €/mes el primer año). Si tus beneficios iniciales van a ser bajos, suele compensar empezar como autónomo.

¿La SL me permite tributar en módulos?

No. El sistema de módulos (estimación objetiva) solo está disponible para autónomos personas físicas, no para sociedades.

Conclusión: No Es Blanco o Negro, Es Estrategia

La decisión entre autónomo y Sociedad Limitada no es permanente ni definitiva. Es una herramienta de optimización fiscal y protección patrimonial que debe ajustarse a tu situación.

Punto de inflexión típico: 40.000-50.000 € de beneficio neto anual.

Más allá de los números: Considera la protección de tu patrimonio, la imagen que proyectas, tus planes de crecimiento y tu situación personal.

Recomendación final: No decidas solo. Un buen asesor fiscal puede hacerte ahorrar cada año más de lo que cuesta su servicio. La inversión en asesoría profesional es una de las más rentables que puedes hacer.

¿Necesitas Ayuda para Decidir?

En Grupo Asesor ALYSA llevamos más de 20 años ayudando a autónomos y pymes a tomar la decisión correcta en el momento adecuado.

Te ofrecemos:

✅ Análisis personalizado de tu situación fiscal

✅ Proyección de ahorro fiscal comparando autónomo vs SL

✅ Gestión integral de la constitución de tu sociedad

✅ Acompañamiento durante todo el proceso de cambio

✅ Asesoramiento continuo para optimizar tu carga fiscal

📞 Contacta con Nosotros

No dejes que una mala decisión fiscal te cueste miles de euros al año. Una consulta de 30 minutos puede marcar la diferencia.

Última actualización: Octubre 2025. La información fiscal está sujeta a cambios legislativos. Este artículo tiene carácter informativo y no sustituye el asesoramiento personalizado.